La Communauté de Communes vous apporte des conseils et vous oriente vers les aides mobilisables, qu’elle possède ou de ses partenaires en fonction de votre projet : création, reprise, développement, recrutement, innovation…

Un accompagnement personnalisé

Notre chargé de mission développement économique est votre interlocuteur pour un accompagnement personnalisé.

Les étapes de votre projet :

- Un rendez-vous pour analyser les besoins

- Des préconisations et des propositions

- Une phase de recherche

- Un suivi et un accompagnement

Aux côtés des créateurs

- Ateliers créateurs d’entreprises

- Rencontres individuelles de porteurs de projet

- Conseils et orientations dans la mise en œuvre de projets ou montage des aides spécifiques selon le secteur

- Conseils et orientations pour les situations de porteurs de projets (rémunération, allocation chômage, RSA…)

- Projets d’investissements

Aux côtés des entreprises existantes

- Projet de développement, d’innovation, d’investissements, de stratégie

- Projet d’économie circulaire, de gestion des déchets

- Projet de cession, de revente ou de transmission

- Conseil et orientation sur les aides existantes

Aux côtés des entreprises qui souhaitent s’installer

- Recherche de foncier ou de bâtiments

- Mise en relation avec des propriétaires

- Visite de terrains et de sites, ZAE existantes ou à venir

- Conseil et orientation pour l’installation et aides existantes

Des aides à la carte

La zone d’aide à finalité régionale (ZAFR)

Qu’est-ce que qu’une ZAFR ?

Les zones d’aide à finalité régionale (ZAFR) correspondent à des zones définies par la Commission européenne. Ce découpage territorial joue un rôle dans l’attribution d’aides financières attribuées aux entreprises installées ou s’installant dans ces zones.

La liste des zones d’aide à finalité régionale est définie par le décret n°2014-758 du 2 juillet 2014.

Les entreprises en ZAFR bénéficient également, toujours sous conditions, d’une exonération temporaire des impôts locaux.

Les entreprises ayant une activité bancaire, financière, d’assurance ou de gestion d’immeubles sont exclues du dispositif.

Les montants

Les entreprises qui s’installent en ZAFR avant le 31 décembre 2023 (ou 31 décembre 2027 pour les régions d’outre-mer et la collectivité de Saint-Martin) bénéficient, sous conditions, d’une exonération totale d’impôt sur les bénéfices pendant les 24 premiers mois puis l’exonération est dégressive durant les 36 mois suivants :

- 75 % d’exonération la 3ème année d’activité

- 50 % d’exonération la 4ème année d’activité

- 25 % d’exonération la 5ème année d’activité

Seuls les services fiscaux sont compétents pour juger de l’éligibilité de l’entreprise au présent dispositif.

L’éligibilité sur le territoire

Sur la CdC du Bazadais, les communes suivantes sont classées en zone d’aide à finalité régionale de manière permanente :

- Aubiac

- Bazas

- Bernos-Beaulac

- Captieux

- Cudos

- Escaudes

- Lavazan

Les conditions

Critères principaux

Entreprises éligibles

Les activités concernées sont :

- les activités industrielles,

- les activités commerciales : commerces, entreprises de commissions et de courtages, entreprises de vente de services (ex. : hôtels, pensions de famille, restaurants, spectacles, etc.), transport, manutention, BTP, etc.

- les activités artisanales,

- les activités libérales exercées dans les zones éligibles sous forme de société soumise à l’IS, à condition que celle-ci emploie 3 salariés au moins à la clôture du premier exercice et au cours de chaque exercice de la période d’application du dispositif (CDI ou CDD de 6 mois au moins). Si l’effectif varie en cours d’exercice, il est calculé compte tenu de la durée de présence des salariés concernés pendant l’exercice.

Critères d’éligibilité

L’exonération s’appliquent aux entreprises qui se créent à compter du 1er janvier 2007 et jusqu’au 31 décembre 2023 dans les zones AFR, à la condition que le siège social ainsi que l’ensemble de l’activité et des moyens d’exploitation soient implantés dans ces zones.

L’entreprise doit être soumise à un régime réel d’imposition ayant vocation à réaliser des bénéfices.

Le capital des sociétés nouvellement créées ne doit pas être détenu, directement ou indirectement, à plus de 50% par d’autres sociétés. Le capital d’une société nouvellement créée est détenu indirectement par d’autres sociétés lorsque au moins une des conditions suivantes est remplie :

- un associé exerce en droit ou en fait une fonction de direction ou d’encadrement dans une autre entreprise, lorsque l’activité de celle-ci est similaire à celle de l’entreprise nouvellement créée ou lui est complémentaire,

- un associé détient avec les membres de son foyer fiscal 25 % au moins des droits sociaux dans une autre entreprise dont l’activité est similaire à celle de l’entreprise nouvellement créée ou lui est complémentaire.

Lorsqu’une entreprise exerce une activité non sédentaire, et réalisée en partie en dehors de la zone AFR, la condition d’implantation est satisfaite dès que l’entreprise réalise au maximum 15% de son CA en dehors de la zone d’aide à finalité régionale.

Au-delà de 15%, les bénéfices réalisés sont soumis à l’impôt sur le revenu ou à l’impôt sur les sociétés dans les conditions de droit commun, en proportion du CA réalisé en dehors d’une zone AFR. Sont notamment concernés par cette condition :

- les praticiens médicaux ou paramédicaux exonérés à titre individuel et disposant en zone d’un cabinet au sein duquel ils n’exercent pas à titre principal leur activité ou qui exercent à titre individuel dans le cadre de structures d’intervention médicale ou paramédicale à domicile,

- les entrepreneurs du bâtiment,

- les activités de services aux entreprises et aux particuliers,

- les activités immobilières (agent immobilier, marchand de biens) lorsque les conditions d’exploitation rendent l’activité non sédentaire,

- les activités de commerce non sédentaire (agent commercial, commerçants ambulants et exploitants d’activités foraines),

- les exploitants de taxi.

Quelle démarche ?

DDFIP : Direction Départementale des Finances Publiques

Lien pour télécharger et déposer le dossier d’exonération CFE

En savoir plus : cliquer ici

La zone France Ruralités Revitalisation (FRR)

Au 1er juillet 2024, le nouveau zonage France Ruralités Revitalisation (FRR) a remplacé les zones de revitalisation rurale (ZRR). L’objectif de ce changement est de renforcer l’attractivité des territoires ruraux vulnérables.

Pourquoi une nouvelle FRR ?

Face aux enjeux croissants de développement local et de maîtrise des dépenses publiques, la FRR permet d’assurer une répartition plus équilibrée et transparente des ressources entre les différents services et projets. Elle accompagne également la transition écologique, en priorisant les actions à fort impact environnemental et social.

Les principaux changements

- Un équilibre renforcé : Les moyens sont redistribués selon des critères plus précis et équitables, tenant compte des besoins réels et des projets en cours sur chaque commune.

- Plus de transparence : La nouvelle FRR intègre des indicateurs de suivi clairs et partagés avec les élus, afin de garantir une gestion concertée des ressources.

- Une priorité à la transition écologique : Les projets visant à réduire l’empreinte environnementale et à favoriser un développement durable du territoire seront mieux accompagnés.

Quels avantages pour les entreprises situées dans une zone FRR ?

Les entreprises situées dans une zone FRR seront éligibles à des dispositifs d’exonérations fiscales et sociales.

Ces exonérations peuvent concerner :

- l’impôt sur le revenu ou sur les sociétés ;

- la cotisation foncière des entreprises (CFE), cette exonération se fera en cas de délibération de la commune avant le 1er octobre N pour être applicable à compter du 1er janvier N+1 ;

- la taxe foncière sur les propriétés bâties (TFPB), cette exonération se fera en cas de délibération de la commune avant le 1er octobre N pour être applicable à compter du 1er janvier N+1.

Quelles sont les conditions pour bénéficier des exonérations fiscales et sociales ?

Pour les exonérations fiscales, l’entreprise doit remplir plusieurs conditions :

- employer moins de 11 salariés ;

- exercer une activité industrielle, commerciale, artisanale ou libérale ;

- avoir son siège social et l’ensemble de son activité et de ses moyens d’exploitation situés dans une zone FRR ;

- être soumise de plein droit ou sur option à un régime réel d’imposition ;

- être créée ou reprise entre le 1er juillet 2024 et le 31 décembre 2029.

Avec le nouveau dispositif FRR, la durée de l’ensemble des exonérations fiscales est harmonisée.

Ainsi, les exonérations sont applicables pendant 5 ans à 100 % avant d’être réduites de manière dégressive les 3 années suivantes (75 %, 50 % puis 25 %).

Concernant les exonérations sociales, les conditions sont identiques à celles applicables aux ZRR :

- employer moins de 50 salariés ;

- exercer une activité artisanale, industrielle, commerciale, agricole ou non commerciale ;

- embaucher dans un établissement situé en FRR (salarié en CDI ou CDD d’au moins 12 mois) ;

- ne pas avoir effectué un licenciement pour motif économique dans les 12 mois précédant l’embauche.

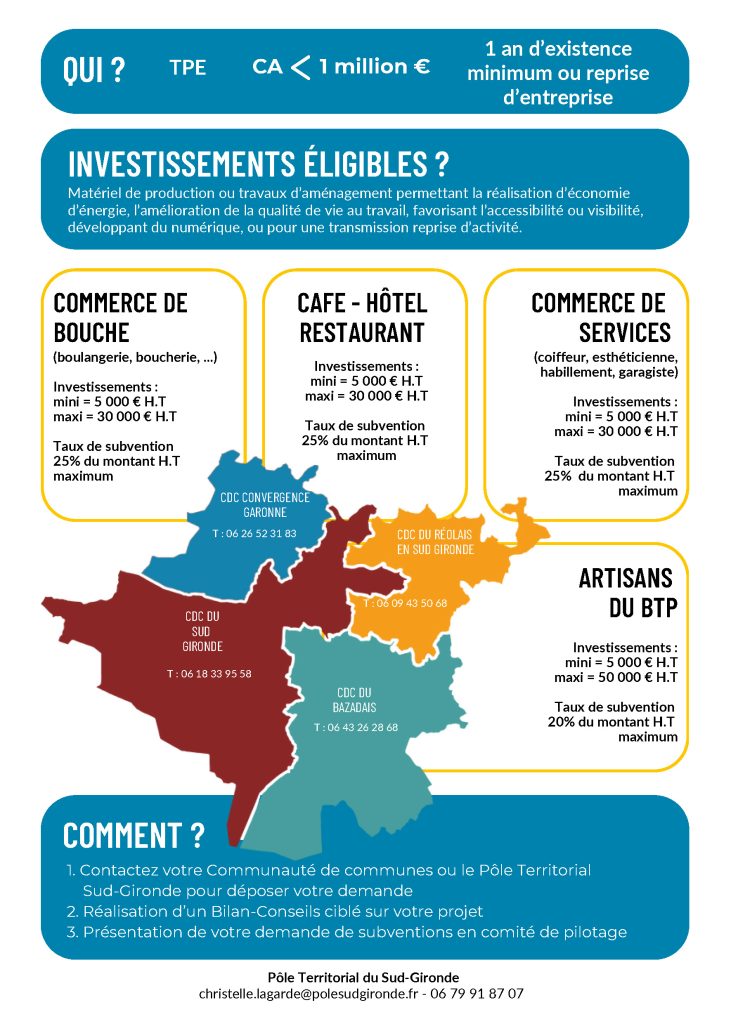

L’Action collective de Proximité (ACP), un outil pour vos investissements

Le pôle Territorial Sud Gironde a été maître d’œuvre de l’OCM (Opération Collective de Modernisation ), opération d’Etat avec les fonds FISAC, en partenariat avec la Région Nouvelle Aquitaine, la CdC Convergence Garonne, la CdC du Bazadais, la CdC du Sud-Gironde, la CdC Rurales de l’Entre Deux Mers et la CdC du Réolais en Sud Gironde. Cette opération est terminée depuis le 15 janvier 2020.

Cette opération animée par le Pôle Territorial du Sud Gironde permet :

- d’accompagner les entreprises artisanales, commerciales et de services, dans l’élaboration de leur stratégie de développement en répondant aux enjeux économiques de notre territoire

- de soutenir financièrement leurs investissements grâce à des subventions de :

- la Région Nouvelle-Aquitaine

- la Communauté de Communes du Bazadais

- la Communauté de Communes Convergence Garonne

- la Communauté de Communes du Réolais en Sud Gironde

- la Communauté de Communes du Sud Gironde

Cette opération permet également la mise en place d’Actions Collectives qui peuvent être portées par des associations de commerçants et d’artisans, des clubs d’entreprises, des collectivités afin d’accompagner le développement du commerce local de proximité.

Vous êtes concerné si votre entreprise :

- est une TPE (jusqu’à 10 salariés) artisanale, commerciale ou de service

- se situe sur le Territoire du Sud Gironde

- a un chiffre d’affaire annuel HT inférieur à 1 000 000€

- est inscrite depuis au moins 1 an au répertoire des métiers, ou au registre du commerce et des sociétés

- ou est en reprise d’activité

Les investissements éligibles pouvant faire l’objet d’une subvention :

- les dépenses d’investissement relatives à la modernisation des entreprises et des locaux d’activité (rénovation, réhabilitation, modernisation de l’outil de production, …)

- les travaux de modernisation de l’outil de production

- l’acquisition d’outillage et de mobilier spécifique à l’activité professionnelle

- les équipements destinés à assurer la sécurité des entreprises commerciales, artisanales et de services

- les aménagements destinés à faciliter l’accessibilité de ces entreprises à tous les publics

- les logiciels permettant de faire fonctionner un équipement subventionné dans le cadre de l’opération

- l’acquisition et l’aménagement de véhicules de commerces et de chantiers

Les étapes

Pour bénéficier de cette subvention l’entreprise doit :

- envoyer une lettre/mail de demande de subvention

- réaliser un bilan-conseils (réalisé par le CECOGEB) :

- une analyse de la santé économique de l’entreprise,

- un diagnostic commercial,

- une analyse de production

- une approche des ressources humaines

- une étude liée aux effets de la crise COVID-19

- une analyse de la capacité à supporter les investissements projetés

- réaliser le dossier de demande de subvention

Le montant global des dépenses éligibles doit être au minimum de 5 000€ HT net est plafonné à 40 000€ HT.

Les subventions pourront atteindre au maximum 20% du montant HT de l’investissement éligible.

Bazad’éco, une subvention communautaire

La CdC du Bazadais accorde aux entreprises de son territoire une aide à la création, reprise ou transmission d’entreprise sous forme de subventions accordée au porteur de projet.

Les entreprises éligibles

- être immatriculé auprès de l’INSEE, du Registre du Commerce ou au Répertoire des Métiers depuis moins de 12 mois (sauf situation de reprise),

- avoir le siège de l’activité ou un établissement actif sur le territoire de la communauté de communes,

- avoir un effectif inférieur à 50 salariés et un chiffre d’affaires n’excédant pas 10 millions d’euros,

- exercer une activité agricole, industrielle, artisanale, de services aux entreprises ou commerciale à titre principal.

Les entreprises non éligibles

- les auto entreprises n’exerçant pas leurs activités entrepreneuriales à titre principal,

- les professions libérales, pharmacies, agences immobilières et de service de location saisonnière, activités de services financiers, activités franchisées sans autonomie de gestion, activités de vente par correspondance, les entreprises du secteur du négoce de détail et de gros,

- les commerces dont la surface de vente est supérieure à 300 mètres carrés,

- les entreprises ayant déjà obtenu une aide de la CDC du bazadais au titre de la modalité actuelle. Une durée de 3 années doit s’être écoulée entre le versement de l’aide précédente et la nouvelle.

Critères d’attribution de l’aide

- le montant de l’aide attribuée se montera au maximum de 25% de 25 000 euros d’investissements,

- les investissements devront être réalisé dans la première année d’exercice de l’entreprise,

- le dossier devra être présenté au préalable au Service Economie de la CdC du Bazadais.

Modalités d’attribution de l’aide et versement

- pré-instruction par le service économie après constitution du dossier,

- passage en Conseil Communautaire pour délibération,

- attribution ou rejet de l’aide,

- l’aide est versée en deux fois : 50% avant réalisation et le solde après réalisation du projet sur présentation des justificatifs.

Nature de l’aide

Elle est réalisée sous forme de subvention apportée au porteur de projet pour répondre aux besoins d’investissements suivants :

Création

- le matériel de production,

- les équipements,

- les travaux d’aménagements,

- l’acquisition des murs pour la reprise du dernier commerce d’un village rural,

- l’acquisition de véhicules aménagés, professionnels et utilitaires.

Reprise

- les travaux d’aménagements,

- l’acquisition des murs pour la reprise du dernier commerce d’un village rural,

- l’acquisition de véhicules aménagés, professionnels et utilitaires.

Bazad’Immo, l’autre aide communautaire

La Communauté de Communes du Bazadais souhaite soutenir les professionnels et entrepreneurs à l’immobilier et à l’emploi : dépenses de construction, modernisation et extension, rénovation et réhabilitation de locaux, performance énergétique.

Cette aide est conditionnée à un accompagnement du porteur de projet par le Service Développement de l’Economie de la Communauté de Communes du Bazadais.

Les bénéficiaires

Les entreprises éligibles

Pour prétendre à cette aide, les entreprises doivent :

- être immatriculées auprès de l’INSEE et/ou être inscrites au Registre du Commerce et des Sociétés et/ou Répertoire des Métiers ;

- avoir le siège et l’activité situés sur le territoire intercommunal ou avoir un établissement actif sur le territoire intercommunal ;

- exercer une activité agricole, industrielle, artisanale, de services aux entreprises, ou commerciale à titre principal ;

- de plus, l’impact direct sur l’emploi doit être immédiatement mesurable :

- maintien de l’emploi existant en cas de construction de nouveaux locaux sans arrêt d‘activité de l’entreprise ;

- maintien de l’emploi dans le cadre d’une reprise-transmission d’entreprise ;

- création d’emplois directs.

Ne peuvent prétendre à une aide de la Communauté de Communes

- les professions libérales, agences immobilières et services de location immobilière, activités de services financiers, activités de maisons d’hôtes et gîtes d’accueil et de tourisme, hôtellerie, activités franchisées sans autonomie, les entreprises exerçant leurs activités dans l’habitation du gérant ou de sa famille.

Nature de l’aide

L’aide « soutien à l’immobilier d’entreprise et à l’emploi » est réalisée sous forme de subvention apportée à l’entreprise.

Cette aide doit obligatoirement être accompagnée d’un cofinancement bancaire et/ou d’un cofinancement par une autre structure publique.

L’entreprise devra fournir la preuve d’obtention d’un financement bancaire et/ou d’une autre structure publique.

Le montant éligible de l’aide est fixé à 25% d’un montant d’investissements plafonné à 15 000 euros (versé en 2 fois : 50% acompte et solde après réalisation du projet).

Une enveloppe financière sera allouée annuellement lors du vote du budget primitif pour soutenir les projets immobiliers permettant de développer ou de maintenir l’emploi.

Les projets éligibles

L’aide « soutien à l’immobilier d’entreprise et à l’emploi » portera sur :

- les travaux de réhabilitation du bâtiment existant permettant une amélioration des conditions de travail des salariés ;

- les travaux de construction du bâtiment ;

- des travaux d’extension du bâtiment permettant d’accueillir de nouveaux salariés ;

- des travaux de rénovation énergétique permettant d’améliorer les performances énergétiques des bâtiments et donc le confort des salariés mais aussi des travaux d’économie d’énergie (installation de système de chauffage performants (..), pose de panneaux photovoltaïques (…).

Faire une demande

Après la rencontre avec le chargé de développement économique, l’’entreprise remettra à la Communauté de Communes un dossier complet de demande d’aide comportant :

- un devis des travaux,

- les plans des travaux,

- le référencement cadastral,

- les documents d’accords bancaires,

- un descriptif du projet et de son impact sur l’emploi,

- un prévisionnel sur 3 ans,

- un titre de propriété.

La Communauté de Communes se réserve le droit de demander à l’entreprise tout document permettant d’apprécier la fiabilité et la viabilité du projet. L’entreprise s’engage à informer la Communauté de Communes du Bazadais de toute modification apportée à son projet, intervenue après le dépôt de son dossier.

Le Service Développement Economie de la Communauté de communes du Bazadais analysera le projet de l’entreprise selon les critères suivants :-

- la situation de l’entreprise (financière, emploi…),

- l’impact du projet sur l’emploi local et sur l’économie,

- le plan de financement du projet (autres financements sollicités…),

- l’enveloppe budgétaire disponible au moment de l’instruction du dossier.

Une fiche de synthèse sera formalisée pour présenter la demande devant la Commission Economie puis le Bureau communautaire qui seront chargés de donner un avis avant la décision du Conseil Communautaire de la Communauté de Communes du Bazadais. Cette commission est présidée par la Vice-présidente en charge de l’économie, Mme Isabelle DEXPERT.